CDR來了,CDR的影響卻不知有多少。從目前的高門檻來看,CDR也許并不會對A股主板與創業板產生較大的虹吸效應,但許多的新經濟,也會因為其高門檻被擋在門外。

3月30日,周五晚上,國務院辦公廳轉發證監會關于開展創新企業境內發行股票或存托憑證試點若干意見的通知。該通知一時激起千層浪,這意味著CDR進程邁了一大步,離具體落地已不遠。

證監會新聞發言人常德鵬就開展創新企業境內發行股票或存托憑證試點答記者問表示,為穩定市場預期,本次試點將嚴格按標準和程序甄選企業,把握企業數量和融資規模,合理安排發行時機與發行節奏。強化審慎監管和投資者保護,嚴厲打擊各類違法違規行為,穩妥有序推進相關試點工作。

后續證監會層面還將出臺具體的配套細則和參數指標,包括如何確定估值、如何創立科技創新產業化咨詢委員會、如何設定投資者門檻等。

僅僅從指標來看,試點企業應當是已在境外上市的大型紅籌企業,市值不低于2000億元人民幣。截至目前中概股市值符合的約有11家,除去已在國內上市的中石油、中石化、中國人壽(25.410, -0.32, -1.24%)、中國聯通(5.770, -0.01, -0.17%)以及不算創新企業的中海油之外,當前符合條件的約有7家,分別是騰訊控股,阿里巴巴、中國移動、百度、京東、網易、中國電信。

(老虎財經編纂)

而根據行業劃分,中國電信與中國移動,可能均不在首批CDR的試點行業范圍內。

此前,財新網曾報道的8家試點公司分別為:百度、阿里、騰訊、京東、攜程、微博、網易、舜宇光學。

除現在公布的估值、市值等硬性指標外,還有一系列軟性規定,譬如商業模式、發展戰略、行業地位、企業成長性等因素。

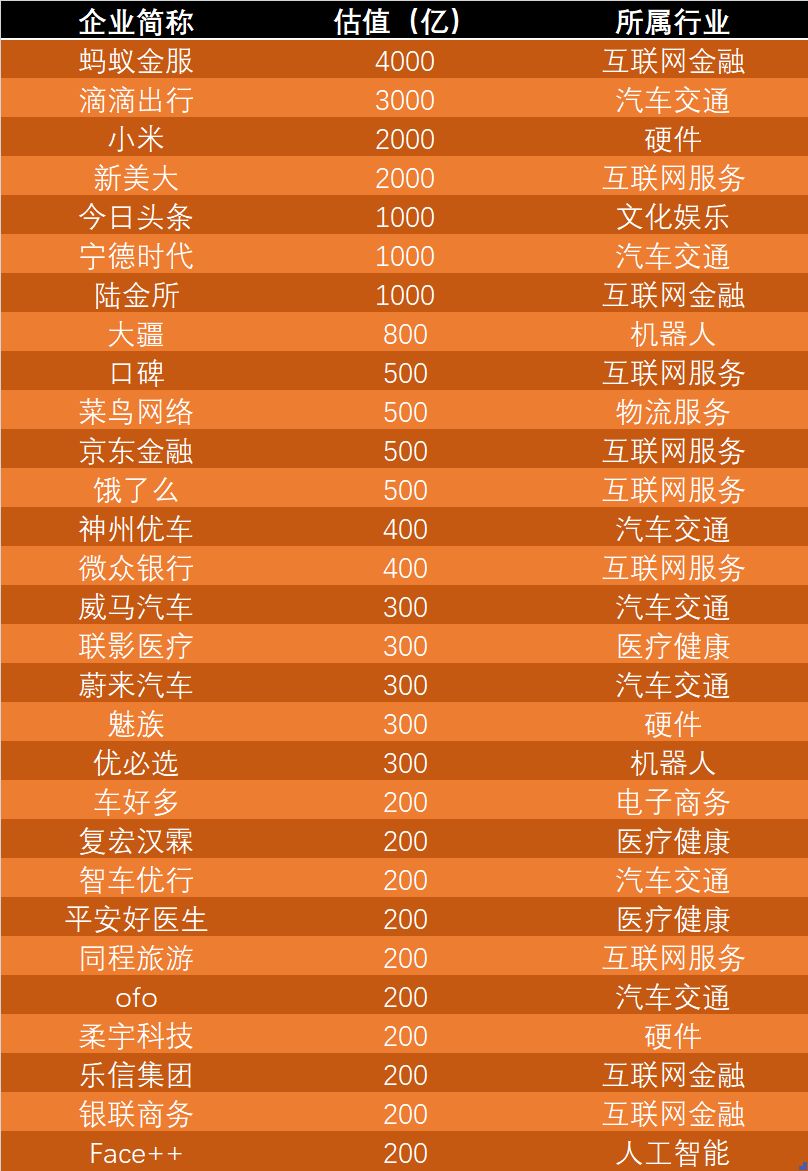

而在未上市的獨角獸名單中,目前估值超過200億的公司達到32家,但符合行業要求的為30家,表格如下。

(老虎財經綜合胡潤2017獨角獸榜單)

以下是CDR試點的原則

1、CDR的試點原則:服務國家戰略;依法合規,穩妥適度開展制度創新;穩步有序推進,探索通過試點解決創新企業境內上市問題,為進一步深化改革、完善制度積累經驗、創造條件;切實防控風險,處理好試點與風險防控的關系。

2、試點企業:少數符合國家戰略、掌握核心技術、市場認可度高,屬于互聯網、大數據、云計算、人工智能、軟件和集成電路、高端裝備制造、生物醫藥等高新技術產業和戰略性新興產業,且達到相當規模的創新企業。

3、企業門檻:已在境外上市的大型紅籌企業,市值不低于2000億元人民幣;尚未在境外上市的創新企業(包括紅籌企業和境內注冊企業),最近一年營業收入不低于30億元人民幣且估值不低于200億元人民幣,或者營業收入快速增長,擁有自主研發、國際領先技術,同行業競爭中處于相對優勢地位。試點企業具體標準由證監會制定。

4、證監會成立科技創新產業化咨詢委員會(簡稱咨詢委員會),嚴格甄選試點企業。咨詢委員會由相關行業權威專家、知名企業家、資深投資專家等組成,按照試點企業標準,綜合考慮商業模式、發展戰略、研發投入、新產品產出、創新能力、技術壁壘、團隊競爭力、行業地位、社會影響、行業發展趨勢、企業成長性、預估市值等因素,對申請企業是否納入試點范圍作出初步判斷。證監會以此為重要依據,審核決定申請企業是否列入試點,并嚴格按照法律法規受理審核試點企業發行上市申請。

5、試點方式,可發股票也可發CDR:允許試點紅籌企業按程序在境內資本市場發行存托憑證上市;具備股票發行上市條件的試點紅籌企業可申請在境內發行股票上市;境內注冊的試點企業可申請在境內發行股票上市。試點企業在境內發行的股票或存托憑證均應在境內證券交易所上市交易,并在中國證券登記結算有限責任公司集中登記存管、結算。試點企業募集的資金可以人民幣形式或購匯匯出境外,也可留存境內使用。

6、依照現行股票發行核準程序,核準試點紅籌企業在境內公開發行股票;原則上依照股票發行核準程序,由發行審核委員會依法審核試點紅籌企業存托憑證發行申請。證監會與試點紅籌企業上市地等相關國家或地區證券監督管理機構建立監管合作機制,實施跨境監管。

7、發行條件:試點紅籌企業股權結構、公司治理、運行規范等事項可適用境外注冊地公司法等法律法規規定,但關于投資者權益保護的安排總體上應不低于境內法律要求。

8、試點紅籌企業及其控股股東、實際控制人等相關信息披露義務人在境外披露的信息應以中文在境內同步披露,披露內容應與其在境外市場披露內容一致。試點企業不得有任何損害境內投資者合法權益的特殊安排和行為。

9、尚未盈利的企業只要符合試點標準的,也可以按照規則享受政策紅利,證監會修訂了兩個首發辦法,去掉了盈利要求。

10、與CDR試點規則相對應的,后續還會有更加細化的規則和舉措,包括科技創新產業化咨詢委員會的機制、如何明確估值等內容。

CDR的好處?

根據一部分賣方研究預估,首批中概股回歸與CDR發行可能最快今年6月就會到來。與傳統的從美股退市→拆除VIE結構→A股借殼(未來可能打開IPO通道)相比,在A股發行CDR具有多重優勢:保留公司現有架構、時間成本低、財務成本低、監管成本低、融資渠道增加、融資成本降低。

保留公司現有架構:中概股如果要在A股借殼/IPO上市則必須從美股私有化退市并拆除VIE結構,整個過程牽涉多方利益,過程繁瑣、耗時冗長、財務成本壓力巨大且風險較高;在A股發行CDR則意味著以海外公司身份在A股上市,無需改變公司目前架構。

時間成本低:中概股通過發行CDR在A股上市則無需拆除VIE結構,手續簡便耗時較短。

財務成本低:發行CDR可以免去私有化和拆除VIE結構時壓力巨大的財務成本,但在上市后需要持續支付兩地的交易所、法律顧問、審計和信息披露費用。

監管成本低:發行CDR意味著在A股僅作為第二上市地,或將享有部分豁免權,監管成本較低。

融資渠道增加:通過發行CDR而非借殼上市A股為企業帶來最大的好處在于,可以在保留原有海外融資渠道的同時,新增國內的融資渠道,實現融資來源和投資者的多樣化。

融資成本降低:中概股可能會在A股市場中受到投資者更多的認可,并獲得較高的估值(如果A股估值較低則中概股沒有回歸的必要),從而獲得更低的融資成本。不過CDR的估值會受到ADR估值的制約。不過根據歷史經驗,中概股通過借殼A股上市估值更高(360回歸市值翻7倍,分眾傳媒(12.890, -0.29, -2.20%)翻13倍),融資成本降低更為顯著。

CDR的虹吸效應?

安信證券測算,CDR大致會帶來1159-5280億的一個融資需求,安信證券認為這并不會對市場造成過大的流動性沖擊。首先,CDR是新型融資工具,監管層在推進的時候也會掌握節奏;其次,雖然CDR是市場新增融資需求,但對于全市場來說更主要是要去看整體的總融資需求;最后,從歷史情況看,僅僅通過融資需求上升判斷股市走勢也是不全面。

廣發證券(16.480, 0.10, 0.61%)則指出,未來一年內新經濟企業A股上市融資規模約為2500億元,而今年對新經濟企業上市力度增加的同時,傳統經濟企業IPO速度卻有所放緩,背后體現了政策統籌規劃新老經濟上市融資。

今年以來IPO速度有所放緩,截至18年3月23日,IPO融資規模371億元,速度已明顯放緩,考慮到近期政策進一步傾斜新經濟,傳統經濟未來一年內IPO融資規模或降至1000-1500億元,新老經濟上市融資合計約3500-4000億元。這一規模雖然高于2017年全年約2300億元的IPO規模,但卻低于A股在2007年4771億元和2010年4885億元IPO融資規模,并沒有超出A股的承載能力。

根據廣發證券的研究,CDR所代表的“新藍籌”整體體量較小,新經濟企業A股上市更多的是導致資金在成長板塊內部分化,資金不會大規模從“舊藍籌”流向“新藍籌”。

廣發證券解釋,若將滬深300視為“舊藍籌”的代表,未來上市的新經濟企業視為“新藍籌”,考慮到——(1)未來一年內新經濟企業上市融資規模約為2500億元,假設溢價30%,“新藍籌”流通盤市值也就大約3300億元,而代表“舊藍籌”的滬深300流通股總市值為26萬億元,“新藍籌”市值僅為“舊藍籌”的1.2%;(2)今年6月A股正式納入MSCI,預計短期內有約1000億元境外資金流入A股大盤股(主要為“舊藍籌”),這也可以在相當程度上對沖資金流入“新藍籌”的影響。

本站部分文章來源于網絡,版權屬于原作者所有;如有轉載或引用文章/圖片涉及版權問題,請聯系我們處理!

全時財經

全時財經