核心觀點(diǎn)

2.焦企利潤(rùn)方面除華東地區(qū)僅有微利外,其他主產(chǎn)區(qū)焦企基本均處于虧損狀態(tài)。在當(dāng)前焦炭市場(chǎng)持續(xù)弱勢(shì)下行且空間逐步收窄影響下,焦企勢(shì)必向原材料煉焦煤傳導(dǎo)施壓。

3.個(gè)人認(rèn)為短期內(nèi)焦炭市場(chǎng)后市將逐步形成筑底行情,或?qū)⒂瓉磙D(zhuǎn)折點(diǎn),當(dāng)前焦企普遍處于虧損狀態(tài),焦價(jià)再跌空間或不大。

4.對(duì)于煉焦煤市場(chǎng)而言,短期內(nèi)利空因素占主導(dǎo),中高硫煉焦煤資源整體供大于求,短期內(nèi)繼續(xù)下跌的可能性較大,但低硫優(yōu)質(zhì)煉焦煤資源整體仍趨緊,價(jià)格較為堅(jiān)挺,低高硫煉焦煤價(jià)格或?qū)⑦M(jìn)一步拉大。

5.未來短期內(nèi)仍將密切關(guān)注國(guó)際市場(chǎng)中美貿(mào)易戰(zhàn)、鋼廠高爐復(fù)產(chǎn)及環(huán)保相關(guān)政策對(duì)焦鋼企業(yè)生產(chǎn)等對(duì)煤焦市場(chǎng)的影響。

詳細(xì)采訪內(nèi)容

?大宗內(nèi)參:在前期山西焦炭市場(chǎng)已經(jīng)累計(jì)四輪降價(jià),據(jù)說鋼廠方面還有繼續(xù)壓價(jià)意向,但是最近鋼材開始企穩(wěn)反彈,那么焦炭的第五輪的降價(jià)還會(huì)繼續(xù)么?鋼企對(duì)于焦炭采購(gòu)的節(jié)奏與情緒如何?焦企目前的開工生產(chǎn)情況怎樣呢?

雷萬青:自3月初以來,國(guó)內(nèi)焦炭市場(chǎng)正式開啟下跌通道,截至目前焦價(jià)共下降四輪,累計(jì)降幅普遍在250元/噸,局部地區(qū)個(gè)別資源有超跌現(xiàn)象,幅度高達(dá)300-320元/噸左右。然而,在現(xiàn)階段焦鋼企業(yè)廠內(nèi)焦炭庫(kù)存整體均處偏高水平影響下,焦炭供需矛盾仍較突出,下游鋼廠采購(gòu)熱情一般,對(duì)焦價(jià)仍以打壓為主,焦企銷售壓力仍較大,焦價(jià)下跌局面將難以扭轉(zhuǎn)。在此情況下,近日國(guó)內(nèi)主要地區(qū)鋼廠開啟第五輪調(diào)價(jià),河北唐山、邯鄲等部分主流鋼廠對(duì)焦價(jià)提降50元/噸,山東主流鋼廠遙相呼應(yīng),自11日零時(shí)起對(duì)焦價(jià)再次下跌50元/噸,累計(jì)降幅300元/噸。

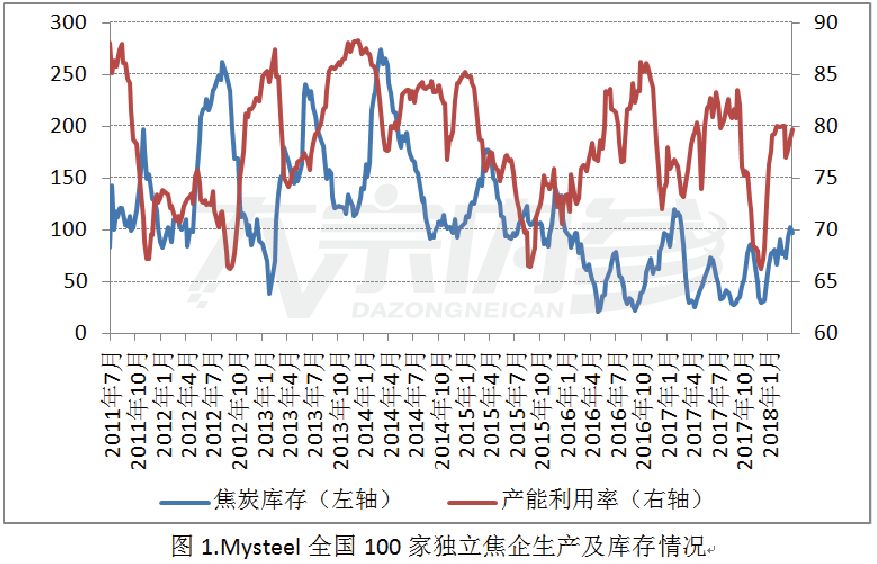

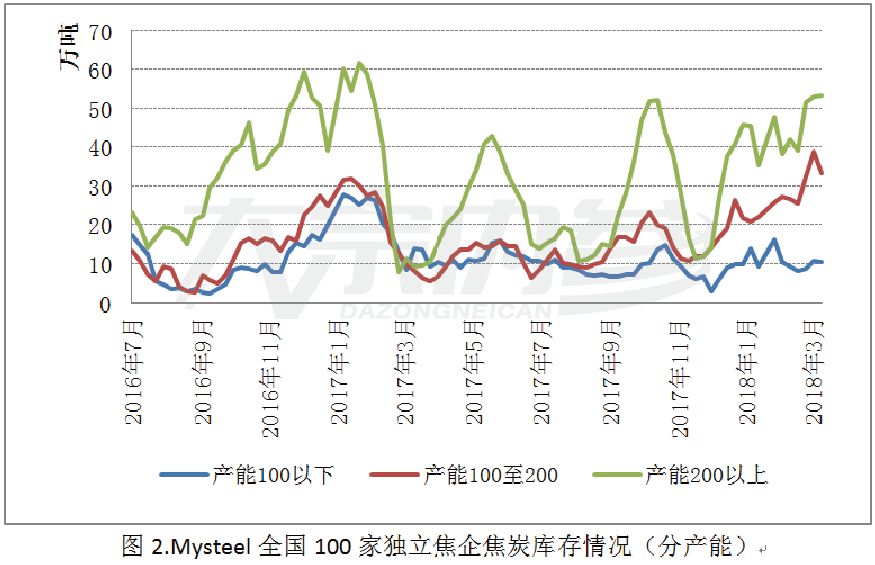

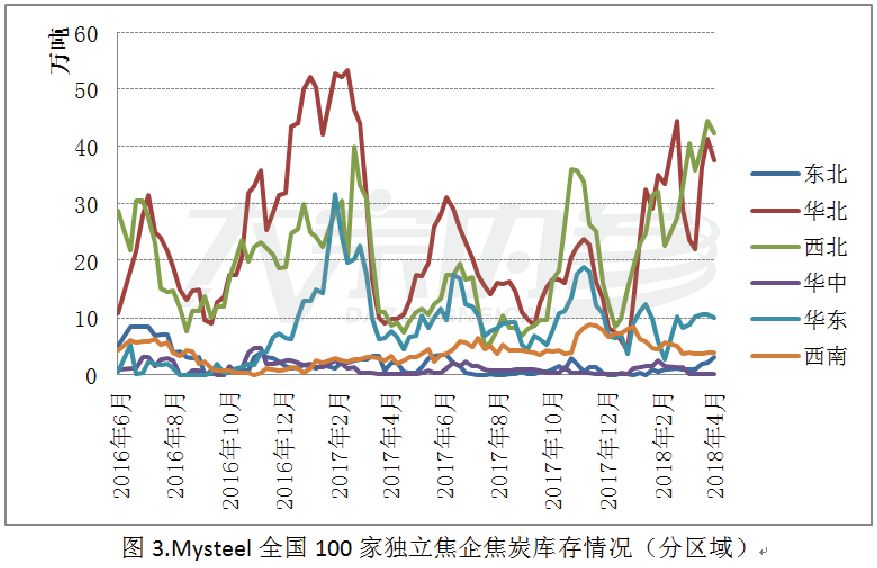

據(jù)Mysteel最新統(tǒng)計(jì)數(shù)據(jù)顯示,全國(guó)230家獨(dú)立焦企產(chǎn)能利用率76.70%環(huán)比上升1.17%,日均產(chǎn)量68.16萬噸環(huán)比增加1.04萬噸,廠內(nèi)焦炭庫(kù)存176.95萬噸環(huán)比微跌2.7萬噸;100家獨(dú)立焦企產(chǎn)能利用率79.72%環(huán)比上升0.92%,日均產(chǎn)量38.25萬噸環(huán)比增加0.44萬噸,廠內(nèi)焦炭庫(kù)存97.45萬噸環(huán)比下降5.4萬噸,庫(kù)存處于數(shù)據(jù)統(tǒng)計(jì)以來次高水平。當(dāng)前環(huán)保對(duì)焦企生產(chǎn)壓力逐步減小,產(chǎn)能利用率基本保持在75-80%左右的正常水平,后期影響主要將來自于焦價(jià)下跌所帶來焦企自主減產(chǎn)。

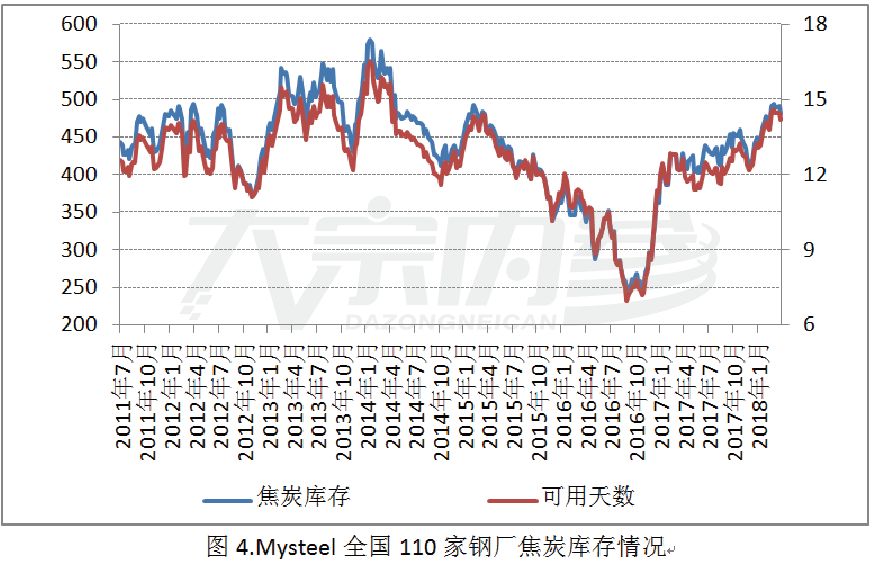

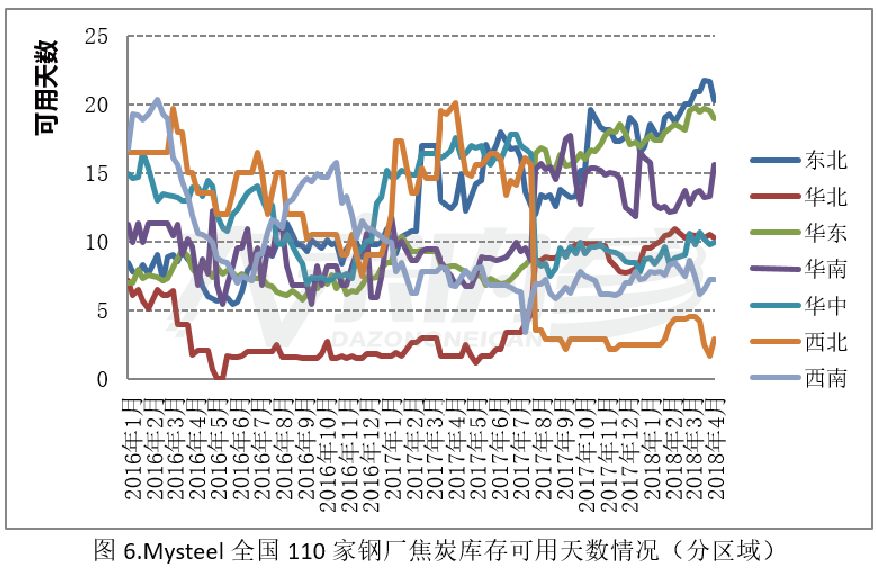

全國(guó)110家鋼廠焦炭庫(kù)存480.73萬噸環(huán)比減9.86萬噸,平均可用天數(shù)14.20天環(huán)比減0.29天,鋼廠繼續(xù)以降庫(kù)為主。

?大宗內(nèi)參:現(xiàn)在焦企的利潤(rùn)情況好像很不樂觀,那么現(xiàn)階段國(guó)內(nèi)焦企噸焦盈利情況如何?

雷萬青:據(jù)Mysteel最新統(tǒng)計(jì)數(shù)據(jù)顯示,全國(guó)30家獨(dú)立主流焦企噸焦盈利情況如下:全國(guó)平均噸焦盈利-6.86元,下降23.86元;山西準(zhǔn)一級(jí)焦平均盈利-26.69元,上漲2.46元;山東二級(jí)焦平均盈利27元,下降51.65元;內(nèi)蒙二級(jí)焦平均盈利-11元,下降7.9元;河北準(zhǔn)一級(jí)焦平均盈利-27.56元,上漲10.77元。

從表1可以看出,除華東地區(qū)僅有微利外,其他主產(chǎn)區(qū)焦企基本均處于虧損狀態(tài)。在當(dāng)前焦炭市場(chǎng)持續(xù)弱勢(shì)下行且空間逐步收窄影響下,焦企勢(shì)必向原材料煉焦煤傳導(dǎo)施壓,煉焦煤市場(chǎng)將繼續(xù)承壓下行,焦企虧損現(xiàn)狀或逐步趨緩,但整體仍較為悲觀。

?大宗內(nèi)參:當(dāng)前下游焦鋼企業(yè)對(duì)煉焦煤采購(gòu)心態(tài)如何?庫(kù)存變化是怎樣的?

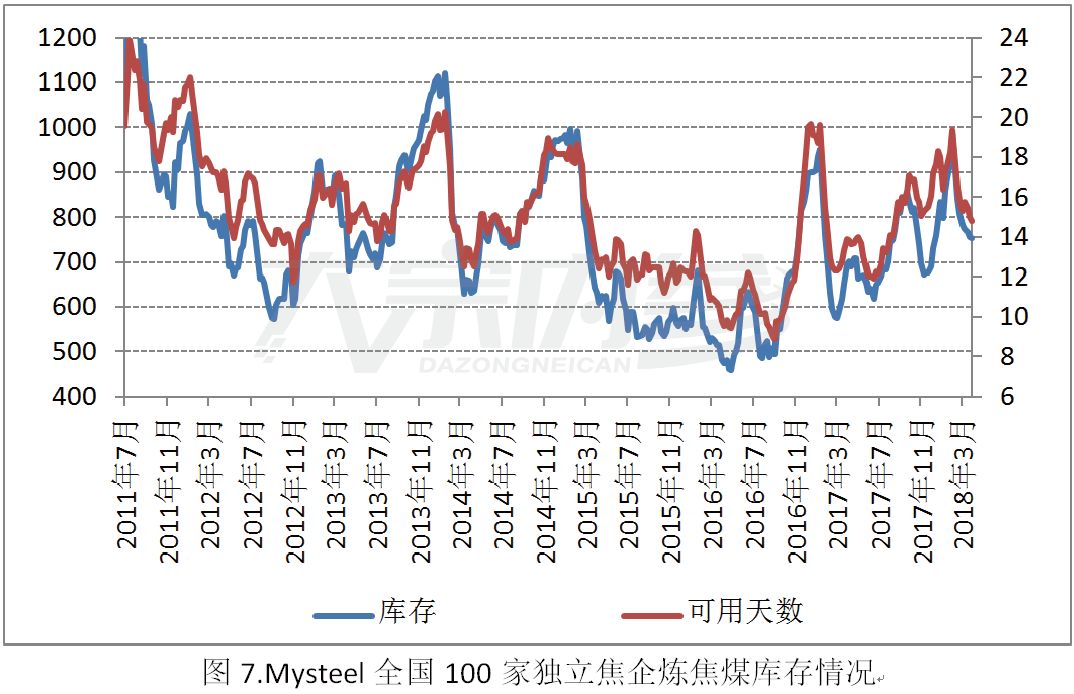

雷萬青:據(jù)Mysteel最新統(tǒng)計(jì)數(shù)據(jù)顯示,全國(guó)230家獨(dú)立焦企煉焦煤總庫(kù)存1333.30萬噸環(huán)比增加9.40萬噸;平均可用天數(shù)14.71天環(huán)比減少0.12天;全國(guó)100家獨(dú)立焦企煉焦煤總庫(kù)存753.80萬噸環(huán)比減少1.10萬噸;平均可用天數(shù)14.82天環(huán)比減少0.19天。

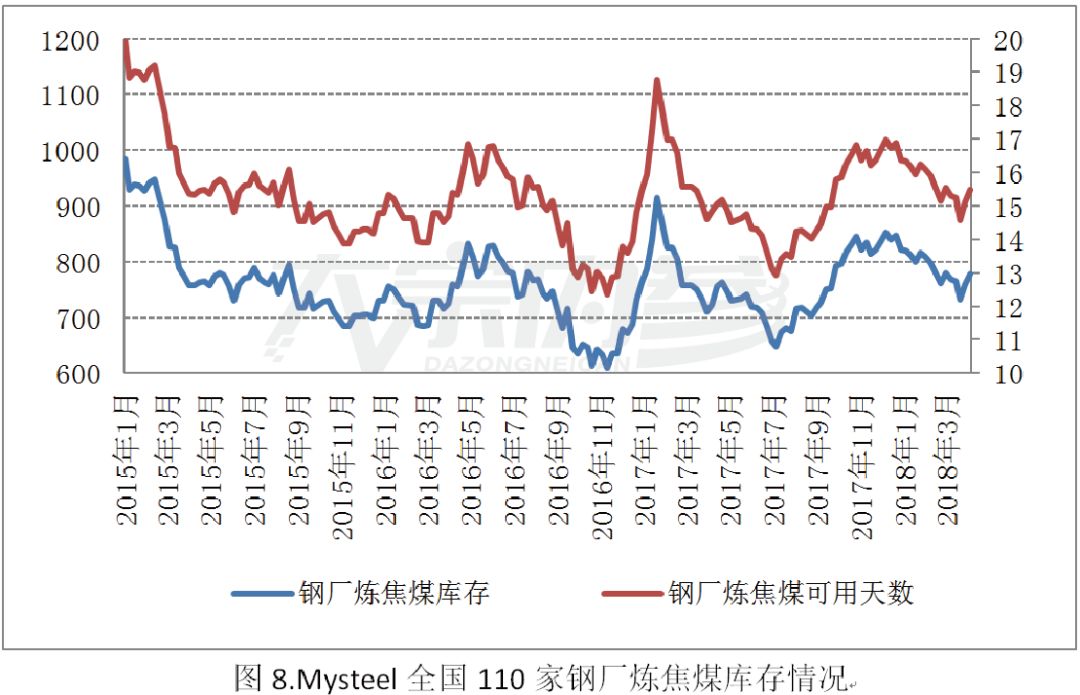

全國(guó)110家鋼廠煉焦煤總庫(kù)存776.87萬噸環(huán)比增加18.05萬噸,平均可用天數(shù)15.47天環(huán)比增加0.36天。

年后隨著民營(yíng)礦山逐步復(fù)產(chǎn),且今年春節(jié)國(guó)有大礦放假較少,煉焦煤供應(yīng)整體較為寬裕,另受焦炭市場(chǎng)持續(xù)下跌及煉焦煤長(zhǎng)協(xié)等因素影響,年后以來國(guó)內(nèi)焦鋼企業(yè)對(duì)煉焦煤采購(gòu)熱情較為低迷,主要均以降庫(kù)為主,從而導(dǎo)致煉焦煤價(jià)格持續(xù)下跌。

?大宗內(nèi)參:目前進(jìn)口焦煤資源的情況怎樣?進(jìn)入二季度會(huì)有什么變化么?

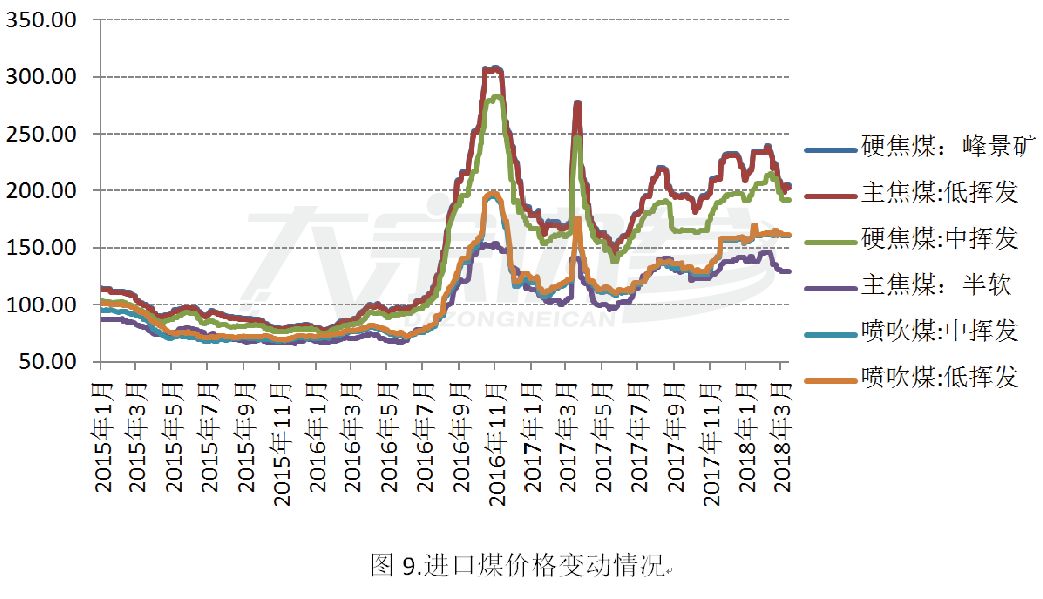

雷萬青:自3月中下旬以來,進(jìn)口煉焦煤價(jià)格回落較為明顯,近日呈現(xiàn)小幅反彈現(xiàn)象,且市場(chǎng)報(bào)價(jià)甚高,國(guó)內(nèi)主要焦鋼企業(yè)采購(gòu)較為謹(jǐn)慎,主要以觀望,執(zhí)行3月份訂單為主。本月初澳洲颶風(fēng)導(dǎo)致主要鐵路線路DBCT港口暫停運(yùn)營(yíng),宣布不可抗力,對(duì)澳洲煉焦煤出口形成一定影響,受影響的煉焦煤品種主要以LV居多,資源供應(yīng)偏緊,二季度量基本被預(yù)定完畢,而其他如峰景等品種相對(duì)受影響較小,二季度供應(yīng)或整體較正常,或?qū)⒏S國(guó)內(nèi)市場(chǎng)價(jià)格波動(dòng)。

?大宗內(nèi)參:未來在煤焦市場(chǎng)有哪些值得我們關(guān)注的熱點(diǎn)問題呢?您對(duì)后市的雙焦市場(chǎng)如何看待?

雷萬青:個(gè)人認(rèn)為短期內(nèi)焦炭市場(chǎng)后市將逐步形成筑底行情,或?qū)⒂瓉磙D(zhuǎn)折點(diǎn),當(dāng)前焦企普遍處于虧損狀態(tài),焦價(jià)再跌空間或不大,廠內(nèi)產(chǎn)成品庫(kù)存止?jié)q回落,采暖季后鋼廠高爐有復(fù)產(chǎn)預(yù)期,4月初主要地區(qū)鋼廠高爐已有不同程度的復(fù)產(chǎn),且后期形勢(shì)仍偏樂觀,利好焦炭市場(chǎng)因素逐步增多。但受制于當(dāng)前焦鋼廠內(nèi)焦炭高庫(kù)存,需要一定時(shí)期消化,且供需矛盾未現(xiàn)較明顯突出。故在多空交織因素影響下,焦炭市場(chǎng)或?qū)⒁哉鹗幉▌?dòng)為主。對(duì)于煉焦煤市場(chǎng)而言,短期內(nèi)利空因素占主導(dǎo),中高硫煉焦煤資源整體供大于求,短期內(nèi)繼續(xù)下跌的可能性較大,但低硫優(yōu)質(zhì)煉焦煤資源整體仍趨緊,價(jià)格較為堅(jiān)挺,低高硫煉焦煤價(jià)格或?qū)⑦M(jìn)一步拉大。未來短期內(nèi)仍將密切關(guān)注國(guó)際市場(chǎng)中美貿(mào)易戰(zhàn)、鋼廠高爐復(fù)產(chǎn)及環(huán)保相關(guān)政策對(duì)焦鋼企業(yè)生產(chǎn)等對(duì)煤焦市場(chǎng)的影響。

文章來源:大宗內(nèi)參

責(zé)任編輯:張瑤

本站部分文章來源于網(wǎng)絡(luò),版權(quán)屬于原作者所有;如有轉(zhuǎn)載或引用文章/圖片涉及版權(quán)問題,請(qǐng)聯(lián)系我們處理!

全時(shí)財(cái)經(jīng)

全時(shí)財(cái)經(jīng)