盛傳多時的小米將繼港股之后,同時回A通過CDR上市的消息終于靴子落地。

今天凌晨,證監會官網披露小米集團《公開發行存托憑證并上市》文件。招股書披露,中信證券股份有限公司為本次發行的保薦機構及主承銷商。至此,小米成為CDR試點的第一單申請,成為H股+A股雙行上市只是時間問題。

一季度收入344.12億元

據小米CDR招股書披露,2018年第一季度,小米收入344.12億元,經調整經營凈利潤為16.99億元。在全球智能手機市場同比下滑2.9%的情況下,小米手機出貨量達到2,800萬臺,同比增長87.8%,小米模式在多個國際市場被成功驗證。

截至2018年3月,MIUI月活躍用戶超過了1.9億,用戶每天使用小米手機的平均時間約4.5小時。2018年第一季度,小米互聯網服務收入為32.31億元,毛利21.19億元,毛利率達到了65.58%,毛利占比達到40%,已經超過了智能手機,互聯網服務已經成為重要獲利來源。

值得一提的是,小米還建成了全世界最大的IoT平臺,連接了超過一億臺智能設備。2018年第一季度,以及連接設備數量統計,小米在全球消費物聯網市場中占比1.9%,領先第二名亞馬遜的1.2%。

CDR全稱China Depository Receipts,意為中國存托憑證,由存托人簽發、以境外證券為基礎在中國境內發行、代表境外基礎證券權益的證券。申請的條件包括:高新技術產業和戰略性新興產業,市值不低于2000億元,或最近一年營業收入不低于30億元且估值不低于200億;設立持續經營3年以上,最近3年內實際控制人未發生變更等。

根據已公布格式內容要求,企業向證監會遞交申請文件,報請證監會核準。公開發行CDR,需要向滬深交易所提出上市申請,交易所審核同意后,雙方簽訂上市協議。

據接近小米IPO項目的中介人士稱,目前投資人尤其是基石投資者“入圍”競爭激烈,給出的估值普遍在750億至850億美元之間,已經有一批機構給出超過800億美元的估值,不過目前尚未敲定任何基石投資者。

值得注意的是,在不久前“互聯網女皇”發布的2018年互聯網趨勢報告中,小米以750億美金的估值,在全球20大互聯網公司中位列第14名。

5月3日,小米向港交所遞交上市申請。招股書顯示,在營業紀錄期,2015年、2016年及2017年,小米集團分別產生虧損人民幣76億元、利潤人民幣4.916億元及虧損人民幣439億元。

營業紀錄期,小米大部分收入來自智能手機銷售。截至2015年、2016年及2017年12月31日止年度,智能手機部分分別貢獻其總收入的80.4%、71.3%及70.3%。

此前的港股招股書中,小米披露了上市前的持股比例情況。其中,小米公司創始人、董事長兼CEO雷軍持股31.41%,聯合創始人、總裁林斌持股13.33%,聯合創始人、品牌戰略官黎萬強持股3.24%。

據鳳凰網科技了解,小米已通過聯交所上市聆訊。市場預料小米最快于本月底啟動招股, 7 月中上旬掛牌。

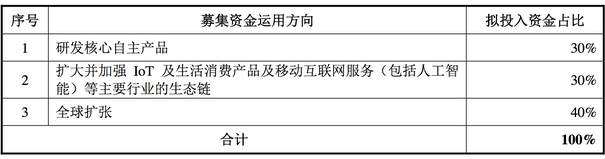

募資40%用于全球擴張

A股招股書顯示,小米公司計劃采用市場化詢價方式,綜合考慮公司基本面、投資者需求、市場承受能力、未來發展的資金需求等因素確定發行價格。

扣除發行費用后的募集資金凈額預計將用作以下用途:

研發核心自主產品30%;

擴大并加強IoT及生活消費產品及移動互聯網服務(包括人工智能)等主要行業的生態鏈30%;

全球擴張40%。合計100%。

海外營收占比增至36%

小米CDR招股書顯示,2015年、2016年、2017年和2018年第一季度,小米海外市場的銷售額分別為40.56億元、91.54億元、320.81億元和124.7億元,占公司總收入的比重分別為6.07%、13.38%、27.99%和36.24%。

小米在CDR招股書中稱,公司來自境外收入比例持續提高,主要系公司2014年開始推進國際化戰略,陸續在印度、東南亞、東歐等新興市場布局,尤其是印度市場取得了開拓性成功,2017年小米手機成為印度市場智能手機出貨量份額最高的智能手機品牌。

目前,小米手機進入了74個國家和地區,其中在15個國家和地區進入了市場前5名。

此外,小米也公布了小米印度的最新經營狀況。截至2018年3月31日,小米印度的總資產為57.29億元,凈資產為4.9億元;2018年1-3月,小米印度的營收為61.27億元,凈利潤為-1.31億元。

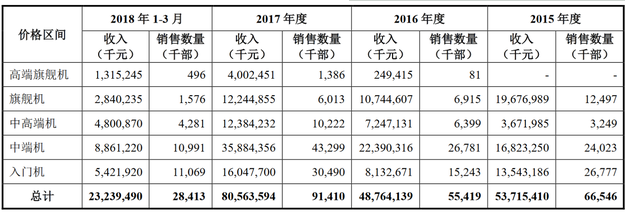

799元以下機型銷量最佳

招股書顯示,2018年1-3月,小米智能手機合計帶來收入232.39億元,占總收入的67.53%。

招股書中,小米公布了各價格區域手機的銷售情況:

2018年1-3月,高端旗艦機(3000元以上)銷量為49.6萬部,獲得收入13.15億元;

旗艦機(2000-2999元)銷量為157.6萬部,獲得收入28.40億元;

中高端機(1300-1999元)銷量為428.1萬部,獲得收入48.01億元;

中端機(800-1299元)銷量為1099.1萬部,獲得收入88.61億元;

入門機(799元以下)銷量為1106.9億元,獲得收入54.22億元。

一季度研發費用11.04億元

CDR招股書披露,2018年1-3月小米集團研發費用為11.04億元,占總營收3.21%,2017年度研發費用為31.51億元,占總營收2.75%,2016年度研發費用為21.04億元,占總營收3.07%,2015年度研發費用為15.12億元,占總營收2.26%。

截至2018年3月31日,公司員工總數為14513人,其中技術人員5515人,占公司總人數的比例為38.00%。研發團隊主要由工業設計工程師、電子工程師、機械工程師、計算器科學家、軟件工程師及移動應用程序研發人員組成。

擬剝離小米金融業務

文件顯示,集團擬采用股權激勵方式,將小米金融作為獨立運營主體逐步剝離。

文件顯示,截至招股書簽署,小米集團的供應鏈融資、互聯網小額貸款、支付、理財產品分銷、互聯網保險等金融相關業務已重組至集團全資控股子公司小米金融。小米集團向小米金融集團分別提供約8.3億美元以及2.99億元人民幣的小米金融重組貸款。

按計劃,小米金融集團剝離完成后將不再是小米集團的控股子公司,雷軍、小米金融管理層及核心人員將被授予小米金融期權。該計劃已被小米集團董事會審議通過,并獲得全體股東同意。

數據顯示,小米金融2018年第一季度營收及稅前凈利潤占小米集團比例分別為0.9和0.22%。截至今年一季度結束,小米金融總資產占小米集團的比例為13.55%。

截至招股書簽署之前,小米集團向小米金融集團分別提供約8.3億美元(即2.99億元人民幣)的小米金融重組貸款。

從2018年起,未來三年,除小米集團就小米金融重組提供的一次性重組貸款外,小米集團為小米金融提供的金融服務最高金額上限分別為127.7億元、149.5億元和145.5億元,合計422.7億元。

此外,雙方也對營銷服務、全面支持服務、支付結算等服務設定了最高交易限額。

小米到底賺不賺錢?

招股書披露,最令人關注的當然是小米的營收和利潤情況。之前小米在香港IPO披露了其2017年經營利潤為122.1億元,經調整經營凈利潤為53.6億元,凈利潤為虧損438.9億元。

此次小米CDR招股書開篇“重大事項提醒”,不僅公布了2017年小米凈利潤為虧損438.9億元,還新增加了一個“公司扣除非經常性損益后歸屬于母公司普通股股東的凈利潤”為39.45億元。

值得投資者注意的是,CDR招股書僅在第353頁介紹了一次小米“經調整經營凈利潤”為53.6億元。

證券專家解釋,CDR招股書公布的“扣除非經常性損益后歸屬于母公司普通股股東的凈利潤”與港股招股書公布的“經調整經營凈利潤”,兩者主要差異為:股權支付費用算不算非經常性損益,要不要扣除理財產品投資收益和政府補助等。

那小米到底賺不賺錢,要看哪個數據才靠譜呢?

證券專家指出,看新經濟和互聯網公司是否盈利,不能單純只看公司凈利潤。最重要的是看“經營利潤”和“經調整經營凈利潤”,這兩個數字,可以排出財務會計等干擾性因素,從本質上看公司的真實經營情況。

給投資者劃個重點:2017年小米經營利潤為122.1億元(這個數據僅在港股招股書里被披露),經調整經營凈利潤為53.6億元。

尤其是這個“經調整經營凈利潤”很有說法。在2016年美圖上市時也曾有過類似的經歷,其超過60億的巨額虧損一度引來廣泛關注和質疑。其實其中一大部分虧損數字是優先股公允價值提升帶來。

像小米這樣的大型互聯網科技公司,在融資時給投資人發行不少優先股,如果估值從一開始的幾千萬美元到了幾百億美元,這些優先股的價值也放大了很多倍,股東的財務浮盈也翻了同樣倍數。

但這些股東還沒退出,所以他們的投資價值的提升,在財務報表里就會被認為是公司對這些股東的“負債”。

著名投資人、創新工場創始人李開復介紹,互聯網公司通常會有多輪融資發行了可轉換可贖回優先股,實際上公司并沒有這樣的虧損發生,對公司實際運營也沒有影響,這筆所謂的“負債”數字在上市那一刻就會消失。

本站部分文章來源于網絡,版權屬于原作者所有;如有轉載或引用文章/圖片涉及版權問題,請聯系我們處理!

全時財經

全時財經